در مقاله قبلی در مورد الگوی مثلث صعودی در سهم بموتو توضیح دادیم که باعث سودآوری 175 درصد شده بود.

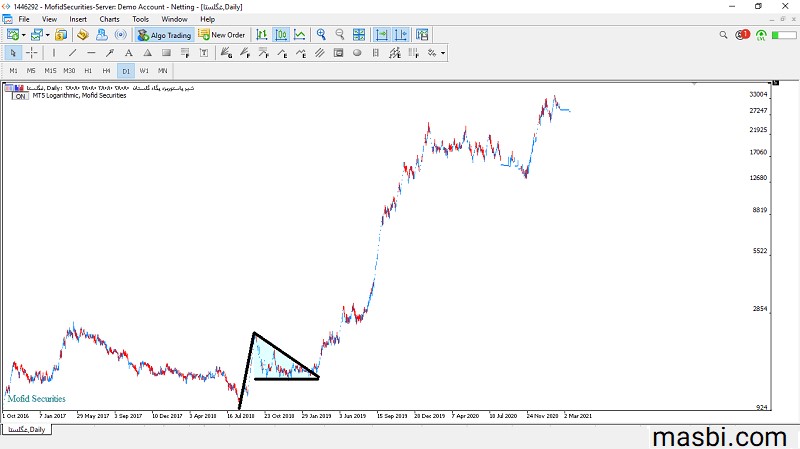

الان می خواهیم در مورد شکل گیری الگوی مثلث نزولی در سهم غگلستا توضیح بدهیم که سودآوری بیش از 1000٪ (هزار درصد) داشته است.

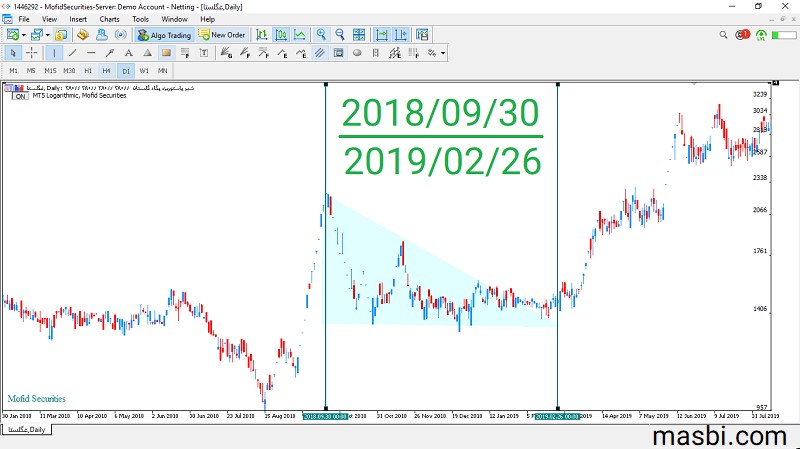

الگوی مثلث نزولی به عنوان یکی از الگو های ادامه دهنده محسوب می شود. و در تصویر زیر شکل گیری الگوی مثلث نزولی را در سهم غگلستا نشان می دهد.

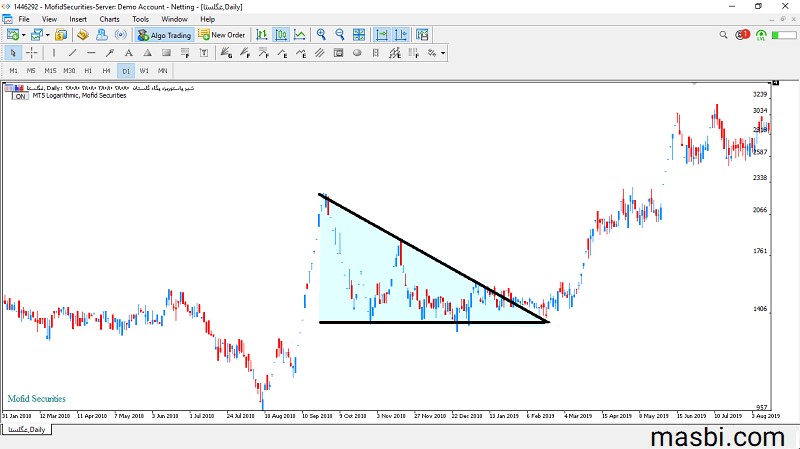

و این الگوی مثلث نزولی سهم غگلستا یک میله کوچک هم دارد که در تصویر پایین نشان داده شده است. یعنی ابتدا شکل گیری این میله اتفاق افتاده است.

این الگو از دو خط تشکیل شده است. یعنی این دو تا خط باعث شکل گیری الگوی مثلث نزولی در این سهم شده است.

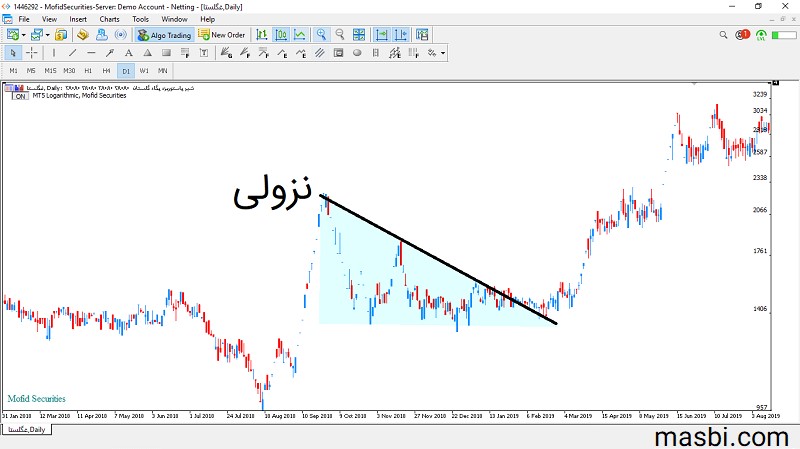

خط بالایی الگوی مثلث نزولی به صورت نزولی است که در تصویر زیر به درستی نشان داده است.

و خط پایین این الگو به صورت افقی است که در تصویر زیر قابل مشاهده است.

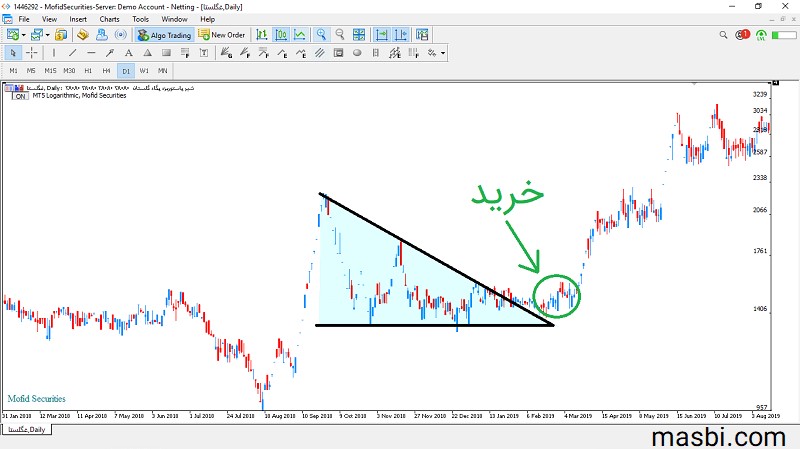

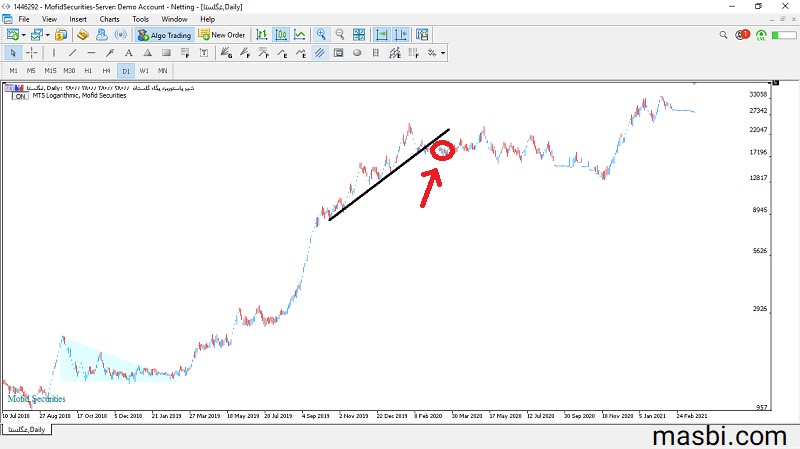

زمان خرید در سهم غگلستا بعد از شکست خط بالایی این الگوی مثلث نزولی است. که در تصویر زیر زمان خرید به درستی نشان داده شده است.

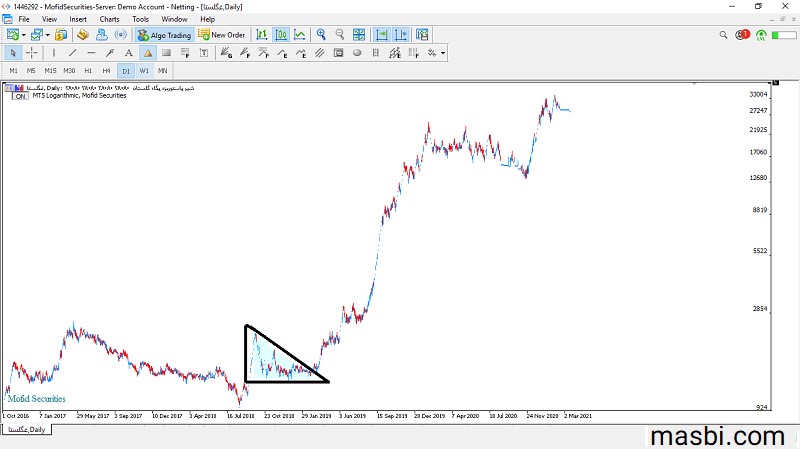

و بعد از خرید شاهد رشد قیمت سهم غگلستا هستیم. در تصویر پایین رشد زیاد این سهم نشان داده شده است.

حالا سوال در ذهن شما ایجاد می شود چه زمانی باید تصمیم به فروش بگیریم؟

زمانی که این رشد زیاد سهم را شاهد هستیم می توانیم از خط روند شارپ برای خروج از سهم استفاده کنیم. مانند تصویر زیر که با ترسیم یک خط روند شارپ نقطه خروج نشان داده شده است.

پس استراتژی خرید، بعد از شکست خط بالایی الگوی مثلث نزولی می باشد و استراتژی فروش بر اساس شکست خط روند شارپ به طرف پایین است. حالا می خواهیم بر اساس این استراتژی سودآوری سهم را بدست آوریم.

قیمت فروش را 17500 ریال در نظر می گیریم. و قیمت خرید را 1570 ریال در نظر می گیریم. پس 17500 ریال را منهای 1570 ریال می کنیم که عدد 15930 ریال بدست می آید. حالا این عدد 15930 ریال را تقسیم بر قیمت خرید که 1570 ریال است می کنیم تا عدد 10/14 ریال بدست آید. و این عدد 10/14 ریال را ضرب در 100 می کنیم که می شود 1014 درصد سود. یعنی در این سهم بر اساس این استراتژی خرید و فروش بیش از 1000 درصد سود ایجاد شده است.

سوال: اگر در قیمت 17500 ریال بر اساس استراتژی خروج از خط روند شارپ نمی فروختیم آیا کار درستی انجام داده بودیم؟ جواب هم بله است و هم خیر. یعنی چه؟

یعنی اگر دید فقط تکنیکالی نسبت به سهم داشتیم پس باید بر اساس خروج از خط روند شارپ تصمیم می گرفتیم. اما اگر دید بلندمدت داشتیم و صرفا تکنیکالی نسبت به سهم نگاه نمی کردیم می توانستیم سهم را نگه داریم تا شاهد رشد بیشتر سهم باشیم.

البته این نکته را باید در نظر داشته باشیم که به همه سهم ها نباید دید بلندمدت داشته باشیم. چون همه سهام از شرایط فاندامنتال خوبی برخوردار نیستند. حالا در ذهن شما ایجاد شده کلمه فاندامنتال چیه؟

فاندامنتال یعنی تحلیل بنیادی شرکت ها که شامل تجزیه و تحلیل صورت های مالی، نحوه ی مدیریت شرکت، گزارشات میان دوره ای، گزارشات خرید و فروش و ... است. البته اصلا فعلا در مورد این نوع تحلیل صبحت نمی کنیم. و در حال حاضر فقط تحلیل تکنیکال را توضیح می دهیم. مثل این مثلث ها که نمونه ای از تحلیل تکنیکال هستند.

تاریخ شکل گیری این الگو را در نرم افزار متاتریدر قرار می دهم تا الگو را متوجه شوید. همانطور که در تصویر پایین نشان داده شده است از تاریخ 2018/09/30 تا 2019/02/26 می باشد.